Το μεγάλο ριμπάουντ που έχει σημειωθεί πρόσφατα στις μετοχές ευρωπαϊκών επιχειρήσεων κοινής ωφέλειας τις αφήνει πλέον πιο κοντά στην εύλογη αξία τους, εκτιμά η Deutsche Bank η οποία πλέον τηρεί ουδέτερη στάση για τον κλάδο γενικότερα.

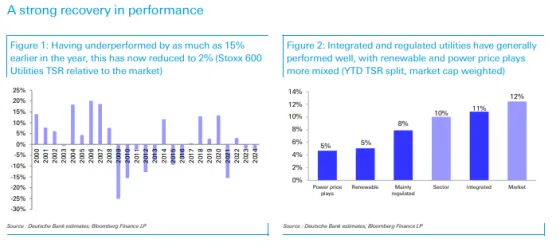

Όπως εξηγεί, έχοντας υποαποδώσει έναντι της αγοράς κατά 15% νωρίτερα φέτος, η ισχυρή ανάκαμψη που ακολούθησε ο κλάδος μείωσε το ποσοστό αυτό της υποαπόδοσης σε μόλις 2% πλέον. Όταν ο κλάδος είχε αγγίξει τα χαμηλά επίπεδα αποτιμήσεων φέτος, η γερμανική τράπεζα είχε υποστηρίξει ότι πρόσφερε «κορυφαία αγοραστική ευκαιρία », λόγω του μεγάλου discount με την αγορά καθώς και του ότι φαινόταν «υπερπουλημένος» (oversold). Ωστόσο, το πρόσφατο ράλι και οι αναβαθμίσεις κερδών που ακολούθησαν σημαίνουν ότι ο κλάδος είναι και πάλι πιο κοντά στο μακροπρόθεσμο μέσο όρο του και αυτό οδηγεί την Deutsche Bank να υιοθετήσει μία πιο προσεκτική στάση, αν και εντοπίζει ορισμένες ελκυστικές επενδυτικές ευκαιρίες, όπως επισημαίνει.

Κατά το ισχυρό ριμπάουντ των τελευταίων έξι μηνών του κλάδου, οι μετοχές των επιχειρήσεων κοινής ωφέλειας είχαν γενικά καλή απόδοση, αν και οι μετοχές ανανεώσιμων πηγών ενέργειας και της ενέργειας εμφάνισαν αρκετά μεγαλύτερη μεταβλητότητα.

Σε αυτό πλαίσιο, και έπειτα από τις πρόσφατες εξελίξεις στον κλάδο, η γερμανική τράπεζα είναι πολύ πιο θετική για τις προοπτικές των εταιρειών που δραστηριοποιούνται στα δίκτυα ηλεκτρικής ενέργειας (πολύ μεγαλύτερες επενδύσεις), έχει μικτή άποψη για τις ανανεώσιμες πηγές ενέργειας (ομαλοποίηση κερδοφορίας έναντι αισιοδοξίας για τα κέντρα δεδομένων) και είναι πιο αβέβαιη για τις προοπτικές εταιρειών του κλάδου των δικτύων φυσικού αερίου (σημαντικός σκεπτικισμός για το υδρογόνο).

Τα τρία απότομα sell-offs

Οι ευρωπαϊκές επιχειρήσεις κοινής ωφέλειας βίωσαν τρία απότομα sell-off τους τελευταίους 18 μήνες, με τη γενική αντίληψη να είναι ότι αυτά οφείλονταν, τουλάχιστον εν μέρει, στις αυξήσεις των αποδόσεων των ομολόγων, επισημαίνει η Deutsche Bank.

Κατά τη διάρκεια της μεγαλύτερης από αυτές τις διορθώσεις – το α’ τρίμηνο του 2024– υπήρχαν επίσης ανησυχίες για υποβαθμίσεις της κερδοφορίας τους, λόγω των απότομων μειώσεων στις τιμές της ηλεκτρικής ενέργειας.

Η Deutsche Bank και στις τρεις περιπτώσεις έχει συστήσει στους επενδυτές να κοιτάξουν την επενδυτική ευκαιρία που δημιουργείται στον κλάδο λόγω της διόρθωσης. Και οι λόγοι ήταν ότι θεωρούσε πως οι αποδόσεις των ομολόγων δεν παίζουν ρόλο ενώ η κερδοφορία θα κινηθεί πολύ καλύτερα.

Οι κινήσεις των αποδόσεων των ομολόγων μπορούν σαφώς να έχουν σημαντικό αντίκτυπο στην αποτίμηση των μετοχών και το επενδυτικό κλίμα, όπως επισημαίνει η γερμανική τράπεζα. Ωστόσο, μια από τις πιο εντυπωσιακές παρατηρήσεις σχετικά με τον κλάδο των utilities είναι πώς το εκτιμώμενο P/E 12μήνου επανέρχεται τακτικά και έπειτα από περιόδους διόρθωσης, στα ίδια επίπεδα με το P/E του συνόλου της αγοράς. Αυτό συνέβη συνεχώς τα τελευταία 15 χρόνια, ανεξάρτητα από την απόδοση των ομολόγων.

Επίσης, στην περίπτωση του sell-off του πρώτου τριμήνου του 2024 έγινε σαφές, όπως και ανέμενε η ίδια, ότι η κερδοφορία του κλάδου ήταν τελικά πολύ πιο ισχυρή από ότι αρχικά αναμενόταν. Και ενώ οι τιμές της ηλεκτρικής ενέργειας έχουν ανακάμψει μερικώς, έχουμε δει στην πραγματικότητα μέτριες μεσοπρόθεσμες αναβαθμίσεις της κερδοφορίας των εταιρειών του κλάδου, έναντι μέτριων υποβαθμίσεων για το σύνολο της αγορά.

Τα stock picks

Πλέον το discount του κλάδου έχει κλείσει, με το P/Ε να κινείται πολύ πιο κοντά στο μακροπρόθεσμο μέσο όρο του. Αυτό, όπως τονίζει η Deutsche Bank, κάνει τον κλάδο να φαίνεται πιο δίκαια αποτιμημένος σε σύγκριση με την αγορά και για αυτόν τον λόγο διατηρεί πλέον μία προσέγγιση stock-picking, ξεχωρίζοντας τις ευκαιρίες που ακόμη προσφέρουν ορισμένοι «παίκτες», έναντι των λιγότερο θετικών προοπτικών που διαφαίνονται σε άλλους.

Συνεπώς:

- Από τον κλάδο των δικτύων, δίνει σύσταση Buy στην National Grid (ισχυρή ανάπτυξη και αποδόσεις RAB, καλή χρηματοδότηση), στην Italgas (P/E στο 9.5x με περιθώριο ανόδου από την εξαγορά της 2i Rete Gas, καταλύτης το business plan που ανακοινώνει αυτόν τον μήνα), την Snam (δυναμικό διψήφιων ποσοστιαίων αποδόσεων με χαμηλό ρίσκο), και την Elia (ταχεία ανάπτυξη RAB, αν και με επερχόμενη αύξηση μετοχών).

- Από τις ολοκληρωμένες εταιρείες κοινής ωφέλειας, τηρεί σύσταση Buy στην E.ON (δομική ισχυρή ανάπτυξη του δικτύου και ελκυστική αποτίμηση), την Engie (στο 9.5% η μερισματική απόδοση και στο 9x το P/E για το 2026 - ελκυστική παρά τον αυξημένο πολιτικό κίνδυνο), και την RWE (φθηνή αποτίμηση, έχει υποαποδώσει έναντι του κλάδου).

- Ξεκινά την κάλυψη της SSE με σύσταση Hold (η τιμή της μετοχής της πλησιάζει την εύλογη αξία μετά το ράλι, αν και οι προοπτικές για τα κέρδη ανά μετοχή EPS του 2026 και 2027 είναι πολύ θετικές).

- Μεταξύ των άλλων μεγάλων «παικτών»« του κλάδου, τηρεί σύσταση Hold στην Iberdrola (διαπραγματεύεται με premium περίπου 25% έναντι των υπόλοιπων μετοχών του κλάδου), στην Enel (εύλογη αξία) και στην EDP (απουσία αύξησης κερδών και επαρκώς αποτιμημένη).

- Τηρεί σύσταση Buy στην Orsted (περιθώριο για re-rating κατά την εκτέλεση του επιχειρηματικού της σχεδίου) και την Veolia (φθηνή σε σχέση με την αγορά, ελκυστικές αποτιμήσεις) ενώ τηρεί στάση Sell στην Verbund (πολύ ακριβή).